大学生の子供がアルバイトで103万円より多く稼いだら?

大学生の子供がアルバイトで103万円を超えてお給料をもらうと、ご両親の税金が高くなります。扶養親族の年収の要件にひっかかってしますからです。規程の趣旨も年収の上限があるのもよくわかるのですが、個人的にはスッキリしません。

ある事業主からの相談

「うちのアルバイトの大学生なんですけど、このままいくと年収が103万円を超えそうなのです。親御さんから年収が103万円を超えないようにと言われているのですが、他にアルバイトの子もいないので、働いてもらわないと困るんです。何とかなりませんか?」といった相談をうけることがあります。

本当に困っていらっしゃるようなので何かいい案があればいいのですが、この場合、裏ワザは存在しません。冷たいようですが、次のように答えるしかありません。

「103万円を超えていても働いてもらったのであれば、給与として処理してください。103万円を超えるのがどうしてもマズイのならば、休んでもらってください。」です。

何が問題なのか?

このような相談がくるのは、お子さんの年収が103万円を超えると、親御さんの税金が高くなってしまうからです。

12月31日時点でお子さんの年齢が19歳以上23歳未満の場合、特定扶養親族というのに該当し通常の扶養よりも多く控除が受けられます(税金が安くなります)。

所得税では63万円、住民税で45万円の控除を受けられます。通常の扶養親族が38万円(住民税では33万円)ですので、大幅に上乗せされています。

これは、大学生は学費やら下宿代やら何かと出費がかさむので、税金して少しでも親の負担を軽くしましょうという制度です。

特定扶養親族は、年齢のほかにも要件があります。

- 配偶者以外の親族(6親等内の血族及び3親等内の姻族をいいます。)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

- 納税者と生計を一にしていること。

- 年間の合計所得金額が38万円以下であること。

(給与のみの場合は給与収入が103万円以下) - 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと

国税庁のHPより(扶養親族の要件)

3番目に、年間の合計所得金額が38万円以下であることという要件があります。つまり年収の上限が定められています。103万円を1円でも超えてしまうと控除が全く受けられなくなるので、非常に気にされる方が多いです。

どのくらい違いがあるの?

親御さんの所得金額、所得の形態(自営業かサラリーマンか)家族構成に異なってきますので一概にはいえません。

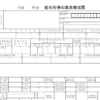

例えば、税込み年収700万円サラリーマン、専業主婦の奥様と、大学生のお子さん一人の場合だと下記のようになります。

特定扶養親族に該当する場合だと、所得税が17万円、住民税が29万円です。

一方、該当しない場合だと、所得税が23万円、住民税が34万円です。

所得税と住民税を合わせると11万円も違ってきます。無視できないですね。

税金が安くなることは本当にいいことなのか?

このような規程になっているので、その制度を使って税金を少なくしたいという気持ちは当然です。特に学費がかさむような状況では、私でもそうしたいと思います。

年収の規程があるのも、わかります。

でも、なんかモヤモヤするんですよね。

大学生といえば、立派な大人です。

本人が働きたくないのに無理やり働かされるのは論外ですが、働きたいと思っているのに、税金上の問題でで労働時間を調整しないといけないなんてすっきりしません。

親にお小遣いをせがんでいるわけではなく、せっかく頑張ってアルバイトをしているのに、税金が高くなるから働かないでっていうのは、しっくりこないのです。

税金が自立の足を引っ張っているような気がするのは、私だけでしょうか?

編集後記

年明けから忙しかったので、昨日は思い切ってお休みにしました。頑張りすぎずに、ふっと力を抜いてみるのも大事ですね。